پرداخت آنلاین ( قسط اول بیمه نامه عمر )

رتبه بندی شرکت های بیمه

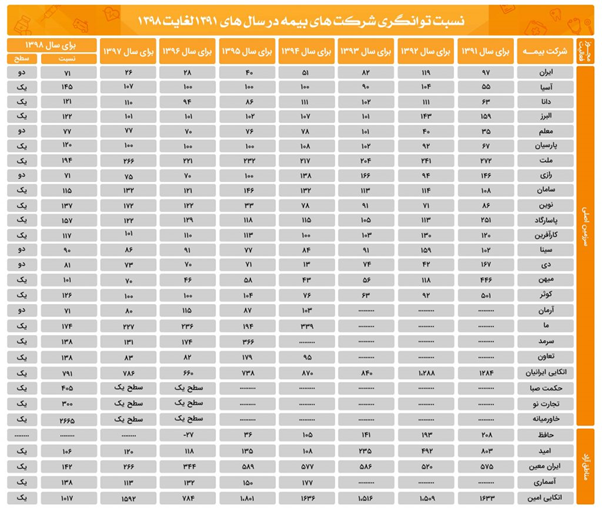

رتبه بندی شرکت های بیمه بر اساس سطح توانگری و جایگاه بیمه پاسارگاد

همه شرکتهای بیمه زیر نظر بیمه مرکزی هستند و بر اساس قوانین و شرایط بیمه مرکزی فعالیت میکنند اما براساس گزارشی که هر ساله بیمه مرکزی ارائه می کند سطح توانگری مالی شرکتهای بیمه مشخص می شود. سطح توانگری از این نظر مهم است که مشتری با خیالی آسودهتر می تواند مطمئن باشد که شرکت مدنظر توانایی پرداخت خسارات و تعهدات مالی را دارد یا نه ؟ در ادامه تأثیر سطح توانگری مالی شرکت های بیمه را در رتبه بندی صنعت بیمه کشور بررسی می کنیم.

اهمیت رتبه بندی شرکتهای بیمه

رتبه بندی شرکتهای بیمه تصمیمگیری سرمایهگذاران و بیمه گذاران را به عنوان استفادهکنندگان اصلی از بیمه های عمر و زندگی تسهیل میکند و از سوی دیگر سبب کاهش هزینه سرمایه شرکتهای دارای صلاحیت اعتباری و شرایط مناسب مالی آنها میشود. موسسات رتبه بندی دنیا از طریق تفسیر، تحقیق و تحلیل، توانایی یک شرکت بیمه ای را در پرداخت مطالبات، بدهی ها و سایر تعهدات مالی مورد بررسی قرار می دهند. بی تردید، یکی از مهمترین عوامل موفقیت شرکت ها، سطح رقابت در بین آنها است ، به همین دلیل سطح توانگری شرکت بیمه ،کیفیت محصولات، مدیریت ریسک، رضایت مشتریان ،شبکههای توزیع، تحقیق و توسعه، نشان تجاری و میزان تقاضا از جمله عواملی است که در رتبه بندی های اعتباری شرکت های بیمه مورد بررسی قرار می گیرند.

رتبه بندی یک شرکت بیمه ای، بیانگر قدرت مالی و توانایی پرداخت مطالبات بیمه نامه ها است و هدف از آن تقویت وضعیت مالی کلی و عملکرد عملیاتی صنعت بیمه در حمایت از رشد اقتصادی و رفاه سهامداران و بیمه گذاران است.شرکت بیمه عمر پاسارگاد توانسته با جلب رضایت مشتریان و سرمایه گذاری در بازار های جدید سرمایه ،سطح یک توانگری مالی خود را برای یک دهه حفظ کند .

شاخص سطح توانگری مالی در رتبه بندی بیمه ها

منظور ازسطح توانگری شرکتهای بیمه، توانایی شرکتهای بیمه در برآورده کردن میزانتعهدات مالیبیمه گذارانش میباشد. بر اساس این تقسیمبندی، بیمه مرکزی شرکتهای بیمه را در ۵ سطح طبقه بندی می کند. همه شرکتهای بیمه که در حال فعالیت هستند دارای مجوز رسمی از بیمه مرکزی هستند و تحت نظر بیمه مرکزی فعالیت میکنند. این موضوعی مهم جهت رفع نگرانی از ورشکستگی شرکت های بیمه برای همه بیمه گذاران مخصوصا برای بیمه گذاران بیمههای عمر که جنبه سرمایه گذاری در آنها مطرح است میباشد چرا که نظارت بیمه مرکزی وجود دارد. بر اساس جدولی که سطح توانگری شرکتهای بیمه محاسبه شده، شرکتهایی که دارای نسبت توانگری بالای ۱۰۰ هستند ،در سطح ۱ طبقه بندی میشوند و شرکتهایی که در سطح ۴ و ۵ قرار دارند در شرایط مالی مناسبی نبوده و در خرید هر نوع بیمه نامه از این شرکتهای بیمه باید تمام جوانب را سنجید.

محاسبه ضریب توانگری شرکت های بیمه

ضریب توانگری شرکت های بیمه مطابق ماده 4 فصل دوم آیین نامه شماره 69 محاسبه می شود.منظور از عدد توانگری حاصل تقسیم سرمایه موجود شرکت بیمه بر سرمایه لازم است .اگر سرمایه شرکت بیمه ای از سرمایه لازم از نظر بیمه مرکزی بیشتر باشد ، توانگری شرکت بیمه بیشتر از 100 %خواهد بود و شرکت در سطح 1 توانگری قرار می گیرد .

بررسی سطوح مختلف توانگری شرکت های بیمه

توانگری مالی شرکت های بیمه ای اصلی ترین و مهم ترین نکته ای است که شما می توانید با آن یک شرکت بیمه ای خوب را انتخاب کنید. توانگری مالی شرکت های بیمه ای به این معناست که شرکت بیمه ای تا چه حد به تعهدات مالی خود عمل کرده است. هرچه توانگری مالی شرکت های بیمه ای بیشتر باشد قدرت آن در پرداخت و تامین مطالبات مردم بیشتر است و مردم می توانند اعتماد بیشتری به شرکت کنند.

سطح 1 :

شرکت های سطح یک در این تقسیم بندی بسیار عالی و قابل قبول هستند و پرداخت و تأمین مطالبات مردم در آن ها 100 % انجام می شود. در این سطح از توانگری مالی بیمه ای شرکت هایی چون بیمه عمر پاسارگاد قرار دارند .

سطح 2 :

شرکت های این سطح در وضعیت خوبی قرار دارند و انجام تعهدات آن ها از 70% تا 100% است .این شرکت ها می بایست در آینده حتما برنامه ارتقاع و مالی مناسبی داشته باشند.

سطح 3 :

در سطح سه شرکت ها به حدود 50 % تا 70 % از تعهدات خود عمل نموده اند که حتما می بایست تأمین و ترمیم مالی را در دستور کار خود قرار دهند. هیچ شرکتی در حال حاضر در ایران در سطح سه قرار ندارد.

سطح 4 :

وضعیت مالی در این سطح بسیار ضعیف است و حتما این شرکت ها نیاز به ترمیم مالی دارند و سطح تأمین مطالبات آن ها کمتر از 50% است.

سطح 5 :

شرکت هایی که نسبت انجام تعهدات آن ها کمتر از %۱۰ است، در این سطح قرار می گیرند. بیمه مرکزی قادر به ابطال مجوز شرکت های با سطح توانگری ۵ است.

برترین مقالات منتشر شده

- تحلیل جدول بیمه عمر و مستمری پاسارگاد (قسمت اول)

- تحلیل جدول بیمه عمر و مستمری پاسارگاد (قسمت دوم)

- اهمیت خدمات رسانی جهت فروش بیمه زندگی

- انواع بیمه مستمری

- بیمه بازنشستگی پاسارگاد

- شرایط بیمه عمر و مستمری پاسارگاد

- خرید بیمه تامین اجتماعی یا بیمه عمر؟

- چرا باید بیمه عمر و مستمری پاسارگاد بخریم؟

- معرفی شرکت بیمه آکسا

- معرفی مت لایف برترین شرکت بیمه عمر دنیا

- آینده شغلی و درآمدی در صنعت بیمه

- چرا به بیمه عمر و تامین آتیه نیاز داریم ؟

- مقایسه سپرده گذاری بانکی با بیمه های عمر

مطالب آموزشی پاسارگاد 24

- بیمه عمر در کشورهای آسیایی

- بیمه عمر(زندگی) در کشورهای اروپایی

- اهمیت بیمه عمر(بیمه زندگی) و انواع آن

- 10 ویژگی نمایندگان موفق فروش بیمه عمر

- تکنیک های فروش در صنعت بیمه

- سهم بازار بیمه های عمر در ایران

- پوشش های بیمه ای

- سوالات متداول

- بیمه عمر چیست ؟

- بررسی بیمه عمر در کشور ژاپن

- بهترین شرکت بیمه برای اخذ نمایندگی

- شرایط پرداخت خسارت بیمه بدنه

- مزایای بیمه پاسارگاد نسبت به سایر بیمه ها

- مشاوره بیمه عمر و تامین آتیه به کمک جدول T

اخبار پاسارگاد 24

سود بانکی بگیریم یا بیمه زندگی بخریم؟

08 مهر 1402

بیمه پاسارگاد افزایش سرمایه می دهد

03 مهر 1402

تلفن ویژه : 71705 449 ( 021 )